Niemand zahlt gerne mehr Steuern als nötig – selbstverständlich unter Einhaltung der gesetzlichen Vorschriften. Unmöglich ist das nicht: In vielen Bereichen lassen sich durch einfache Tricks wie dem Wechsel der Steuerklasse oder dem Absetzen von Werbekosten Steuern sparen. Mit der Umsatzsteueroptierung steht Unternehmen unter bestimmten Voraussetzungen eine weitere Möglichkeit zur Verfügung, am Ende weniger Geld… Weiterlesen…

Herzlich Willkommen! Wir freuen uns, Sie auf unserem Portal betriebsausgabe.de begrüßen zu dürfen. Hier erwarten Sie folgende Inhalte:

- Datenbank zur Buchführung, Steuern und Rechnungswesen

- Aktuelle Urteile und Wissenswertes für Unternehmer

Gerade für Unternehmen mit vielen Mitarbeitern und mit Niederlassungen, die räumlich voneinander getrennt sind, ist es wichtig, die Mitarbeiter immer auf dem neuesten Stand zu halten. Das betrifft betriebliche Veranstaltungen ebenso wie die Einführung einer neuen Software oder ein Bonusprogramm für die Mitarbeiter. Vor allem, wenn Mitarbeiter im Homeoffice arbeiten und wenig Kontakt untereinander haben… Weiterlesen…

Deutschland mangelt es an Lagerfläche. Grund dafür ist vorrangig die zunehmende Verlagerung vom stationären Einzelhandel zum elektronischen Handel, dem sogenannten E-Commerce. Mit kürzeren Lieferzeiten, Stichwort ”Just-in-Time”-Lieferungen, steigt die Nachfrage nach stadtnahen Lagerflächen und Logistikhallen. Daraus resultieren immer höhere Mieten, die für Unternehmer große Herausforderungen darstellen. Die moderne Wirtschaft in der Produktion und Logistik ist ohne… Weiterlesen…

E-Commerce ist eine wichtige Säule der Wirtschaft geworden, immer mehr Menschen kaufen online ein oder bestellen Dienstleistungen im Internet. Das verändert nicht nur das Shopping selbst, sondern auch die Bezahlung. Bargeld spielt online keine Rolle. Ob für Rechts- und Steuerberatung, beim Online-Gambling, bei Mikrotransaktionen in Online-Games oder auch für B2B-Verträge werden modernere Zahlungsmethoden benötigt. Je… Weiterlesen…

Für digitale Wirtschaftsgüter hat der Gesetzgeber eine Möglichkeit geschaffen, dass Firmen und Unternehmen diese abschreiben dürfen. Unter diese Art Wirtschaftsgüter fallen unter anderem PCs, Hardware, Computer, Drucker und auch die Software, die für das Unternehmen benötigt werden. Seit 2021 sollen Firmen die Möglichkeit haben, diese Wirtschaftsgüter schneller als bislang abzuschreiben. Den Beschluss brachte das Bundesfinanzministerium… Weiterlesen…

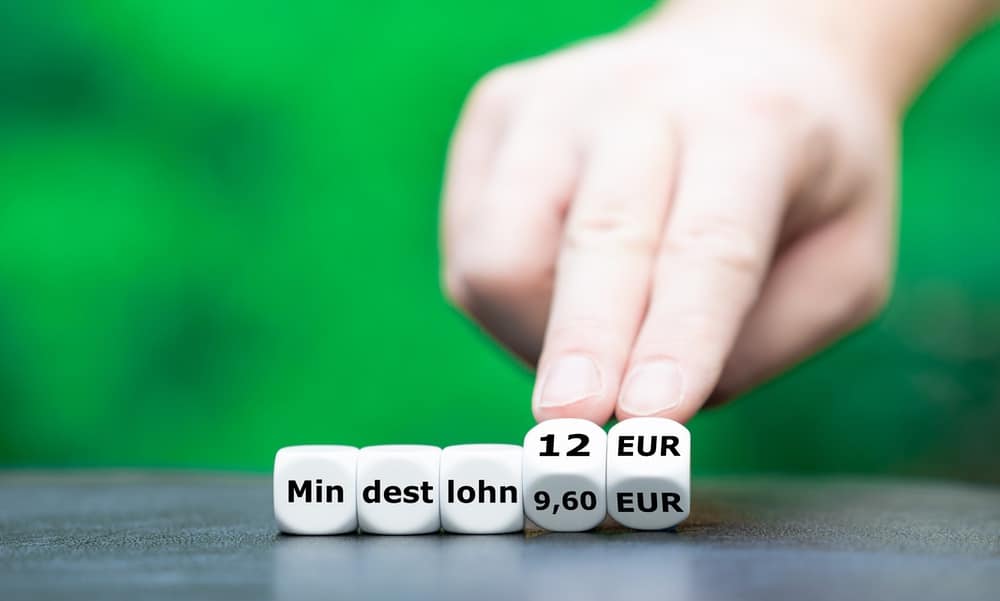

Auch wenn der gesetzliche Mindestlohn inzwischen angehoben wurde, ist das Mindestlohngesetz in Deutschland bereits seit dem 1. Januar 2015 in Kraft. Für Sie als Unternehmer gilt die Auftraggeberhaftung. Das bedeutet, dass Sie verpflichtet sind, den Mindestlohn zu zahlen. Beauftragen Sie Nachunternehmer, müssen Sie darauf achten, dass auch sie die Mindestarbeitsbedingungen für ihre Arbeitnehmer einhalten. Dieser… Weiterlesen…

Die Verwaltung von Immobilien und Anlagen umschreibt das komplexe Aufgabengebiet eines Hausverwalters. Möchten Sie sich zukünftig damit beschäftigen, Vermögen zu verwalten, Reparaturen in Auftrag zu geben oder anfallende Rechnungen zu begleichen, werden Sie die Modalitäten für die Gründung einer eigenen Hausverwaltung interessieren. Sie erfahren im Folgenden, welche Voraussetzungen erfüllt sein sollten, welche Aufgaben auf Sie… Weiterlesen…

In Deutschland gab es bis 2015 keinen gesetzlichen Mindestlohn. Dies änderte sich jedoch mit der Gesetzeslage. Ab dem 1. Juli 2022 wurde der Stundenlohn auf 10,45 Euro angehoben und mit diesem sogenannten „Mindestlohngesetz“ bekam der Arbeitgeber auch eine Dokumentationspflicht auferlegt. Doch nicht in allen Bereichen greift diese Pflicht, sondern nur in bestimmten Wirtschaftsbereichen. Dieser muss… Weiterlesen…

Seit dem 1. Oktober 2022 liegt der Mindestlohn bei 12 Euro pro Stunde. Bei einer 40-Stunden-Woche kommt so ein monatlicher Brutto-Lohn von 2080 Euro brutto zusammen. Dabei handelt es sich um die Lohnuntergrenze. Weniger dürfen Unternehmen ihren Angestellten bis auf wenige Ausnahmen nicht zahlen. Bei Zuwiderhandlung drohen empfindliche Sanktionen. Beachten Sie: Dieser Text bezieht sich… Weiterlesen…

Arbeitgeber sind verpflichtet, Maßnahmen zu treffen, die vor Unfällen und Gefahren schützen. Durch geeignete Arbeitsschutzmaßnahmen sollen Beschäftigte in einem Betrieb vor arbeitsbedingten Gefahren und Gesundheitsrisiken bewahrt werden. Zum Thema Arbeitsschutz und Unfallverhütung gehören alle Bereiche der Arbeitssicherheit und des Gesundheitsschutzes, wie Lärmschutz, Handhabung von Lasten, Gestaltung des Arbeitsplatzes, Vorschriften zum Umgang mit Bio- und Gefahrstoffen… Weiterlesen…