Hast Du Fragen?

Inhalt

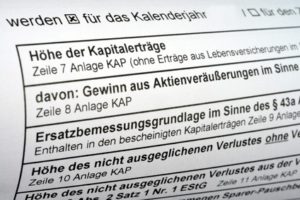

Kapitalertragsteuer – Was ist das?

Die Kapitalertragsteuer (KapESt) ist grundsätzlich eine Erhebungsform einer Einkommens- und/oder Körperschaftsteuer. In Deutschland und in vielen anderen europäischen Staaten ist die Kapitalertragsteuer als Abgeltungsteuer konzipiert. Ist dies nicht der Fall, so werden die im Rahmen einer Kapitalertragsteuer abgeführten Beträge als Vorauszahlung behandelt. In der Bundesrepublik Deutschland wird diese Quellensteuer, sofern nötig, direkt vom Schuldner der Kapitalerträge oder der auszahlenden Bank auf Rechnung des Gläubigers einbehalten und direkt an das zuständige Finanzamt überführt. Seit dem 1. Januar 2009 hat die Kapitalertragsteuer auch für viele Kapitaleinkünfte privater Anleger abgeltende Wirkung. Jedoch gibt es zahlreiche Ausnahmen, in denen die KapESt ihre abgeltende Wirkung verliert und dann wie eine Steuervorauszahlung behandelt wird.

In der Bundesrepublik Deutschland beträgt der Steuersatz der Kapitalertragsteuer 25 % zuzüglich Solidaritätszuschlag in Höhe von 5,5 % der Kapitalertragsteuer und falls eine Person kirchenangehörig ist, Kirchensteuer in Höhe von 8-9 % (9 %: in Bayern und Baden-Württemberg, 8 %: übrige Bundesländer) der Kapitalertragsteuer. Insgesamt sind also folgende Belastungen möglich, die nachfolgend mit einem Beispiel für die Versteuerung eines Zinsertrages in Höhe von 1.000 € erläutert werden:

| Art der Belastung | Höhe |

| Kapitalertragsteuer | 25 % der Kapitalerträge, also 250 € von 1.000 € |

| Solidaritätszuschlag | 5,5 % der zu zahlenden Kapitalertragsteuer, also 13,75 € die zusätzlich zu entrichten sind. Die minimale Belastung liegt also bei 26,375 %. Ist der Steuerpflichtige darüber hinaus kirchensteuerpflichtig, so ergeben sich je nach Wohnort andere Steuersätze und Belastungen. |

| Kirchensteuer | In Bayern und Baden-Württemberg ist gegebenenfalls 9% der Summe der Kapitalertragsteuer zusätzlich zu entrichten. In allen anderen Bundesländern beläuft sich die Kirchensteuer auf 8 % der Summe der Kapitalertragsteuer. Insgesamt ergibt sich also ein Steuersatz von 27,8186 % (BRD 14) oder 27,9951 % (BY und BW). Wichtig: Für Kirchensteuerpflichtige wirkt sich die Kirchensteuer auf die Höhe des Kapitalertragsteuersatzes und entsprechend auch auf die Höhe des Solidaritätszuschlags aus. Er beläuft sich auf 24,5098 % (8 % Kirchensteuer) oder 24,4499 % (9 % Kirchensteuer). |

| Grundsätzliche Steuersätze | 26,375 % bei konfessionslosen Steuerpflichtigen 27,8186 % bei kirchenangehörigen Steuerpflichtigen außer Bayern und Baden-Württemberg 27,9951 % bei kirchenangehörigen Steuerpflichtigen in Bayern und Baden-Württemberg |

Diese Übersicht gilt für Privatpersonen oder Selbstständige im Rahmen der Einkommensteuererklärung. Erhält ein Unternehmen Kapitalerträge, so sind diese nach den Regelungen der Körperschaftsteuer fällig.

Worauf wird die Kapitalertragsteuer fällig?

In § 43 Abs. 1 Einkommensteuergesetz (EStG) sind jene Kapitalerträge aufgeführt, die einer Besteuerung unterliegen. Grundsätzlich steuerpflichtig sind Zinserträge, Dividenden, Erträge aus verschiedenen Versicherungsverträgen, stillen Geschäften, Börsengeschäften und Zertifikaten. Nicht steuerabzugspflichtig sind hingegen Erträge aus Darlehensverträgen eines Nicht-Kreditinstitutes, Erträge aus thesaurierenden Fonds, Veräußerungserträge des Verkaufs stiller Gesellschaften oder von Kapitallebensversicherungen, Erträge aus bestimmten Devisengeschäften und Erträge aus Zinsen aus Hypotheken sowie Grundschulden und Renten aus Rentenschulden. Die Gläubiger dieser Erträge sind jedoch verpflichtet sämtliche Erträge nachträglich in der Steuererklärung anzugeben.

Privatpersonen müssen darüber hinaus Kapitalerträge erst dann versteuern, wenn diese über dem Sparerpauschbetrag liegen. Dieser liegt für Ledige bei 801 € und bei 1.602 € für gemeinsam veranlagte Ehepartner. Um einer Besteuerung zu entgehen, müssen dem normalerweise zur Einhaltung verpflichteten Schuldner der Erträge ein Freistellungsauftrag oder eine Nichtveranlagungsbescheinigung vorgelegt werden.

Wie wird die Kapitalertragsteuer gezahlt?

In der Regel wird die individuelle Kapitalertragsteuer meist direkt bei der Auszahlung eines Kapitalertrages zurückbehalten und an das jeweilige Finanzamt überwiesen. Der dem individuellen Steuersatz entsprechende Betrag wird direkt einbehalten und dem Steuerpflichtigen eine entsprechende Bescheinigung erstellt, der diese dann im Rahmen seiner Steuererklärung verwenden kann. Realisieren Privatanleger Verluste, wie es oft bei Aktiengeschäften der Fall ist, so kann eine Rückzahlung erfolgen. Da dabei jedoch komplexe Regelungen angewendet werden, sollte dieses Vorgehen unbedingt mit einem Steuerberater geplant werden.

Wie mit Verlusten umgehen?

Insbesondere wenn die Geldanlage aus vielen Einzelanlagen und Werten besteht, kommt es innerhalb eines Geschäftsjahres zu vielen Gewinnen und Verlusten. Gewinne und Verluste die bei einer einzelnen Bank anfallen, werden automatisch miteinander verrechnet. Eine Sonderstellung nehmen dabei jedoch Aktien ein: Verluste aus Aktiengeschäften dürfen nur mit Gewinnen aus Aktiengeschäften verrechnet werden. Übersteigen die Verluste die Gewinne, so können diese sowohl ins nächste Geschäftsjahr vorgetragen, als auch bescheinigt werden und mit Einkünften bei anderen Finanzdienstleistern verrechnet werden.

Kapitalertragsteuer für Unternehmen

Wie zuvor erwähnt, werden Kapitalerträge von Unternehmen und juristischen Personen anders besteuert. So unterliegen deren Kapitalerträge lediglich der Körperschaftsteuer.

Bildnachweise: © rh2010 - stock.adobe.com, nmann77 - Fotolia.com, © New Africa - stock.adobe.com, © Monster Ztudio - stock.adobe.com